CBRE研究团队 | 发表于2022年12月13日 | CBRE

概述:充满挑战的一年

高利率和经济衰退将使2023年成为美国商业地产面临挑战的一年。尽管2022年末通胀有所缓解,但仍保持在7%以上。美联储将继续提高利率,直到通胀率显著下降,接近2%的目标。基本面走弱和资本成本上升通常会降低资产价值。

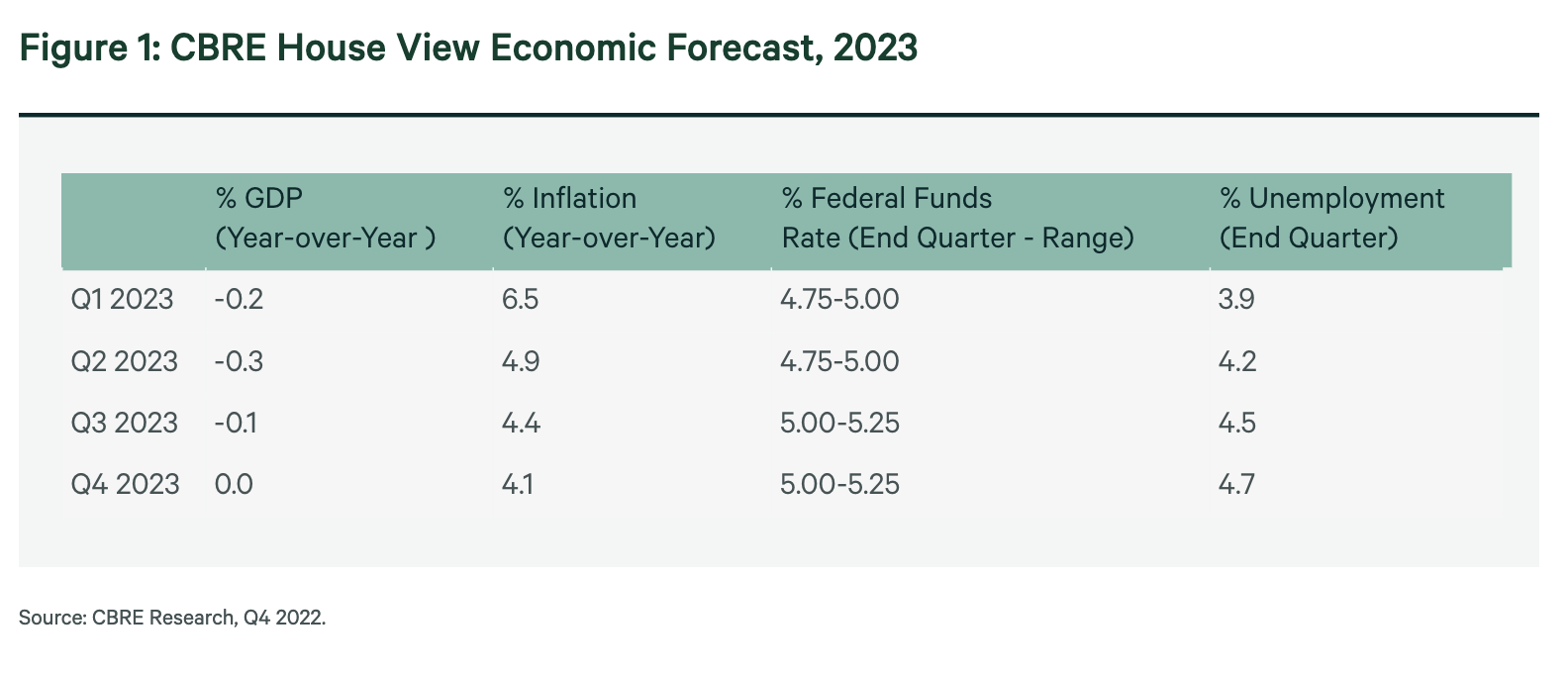

经济衰退不会特别严重。公司财务状况良好,雇主将避免过度裁员,以避免在劳动力市场紧张的情况下失去员工。尽管消费者信心高度低迷,但与前几次衰退相比,家庭平均债务水平较低。这些因素表明经济处于温和低迷状态,失业率不太可能突破6%的水平。到2023年下半年,通货膨胀率将大幅下降,这为利率下降奠定了基础,也为持续到2030年代的新周期的开始奠定了基础。

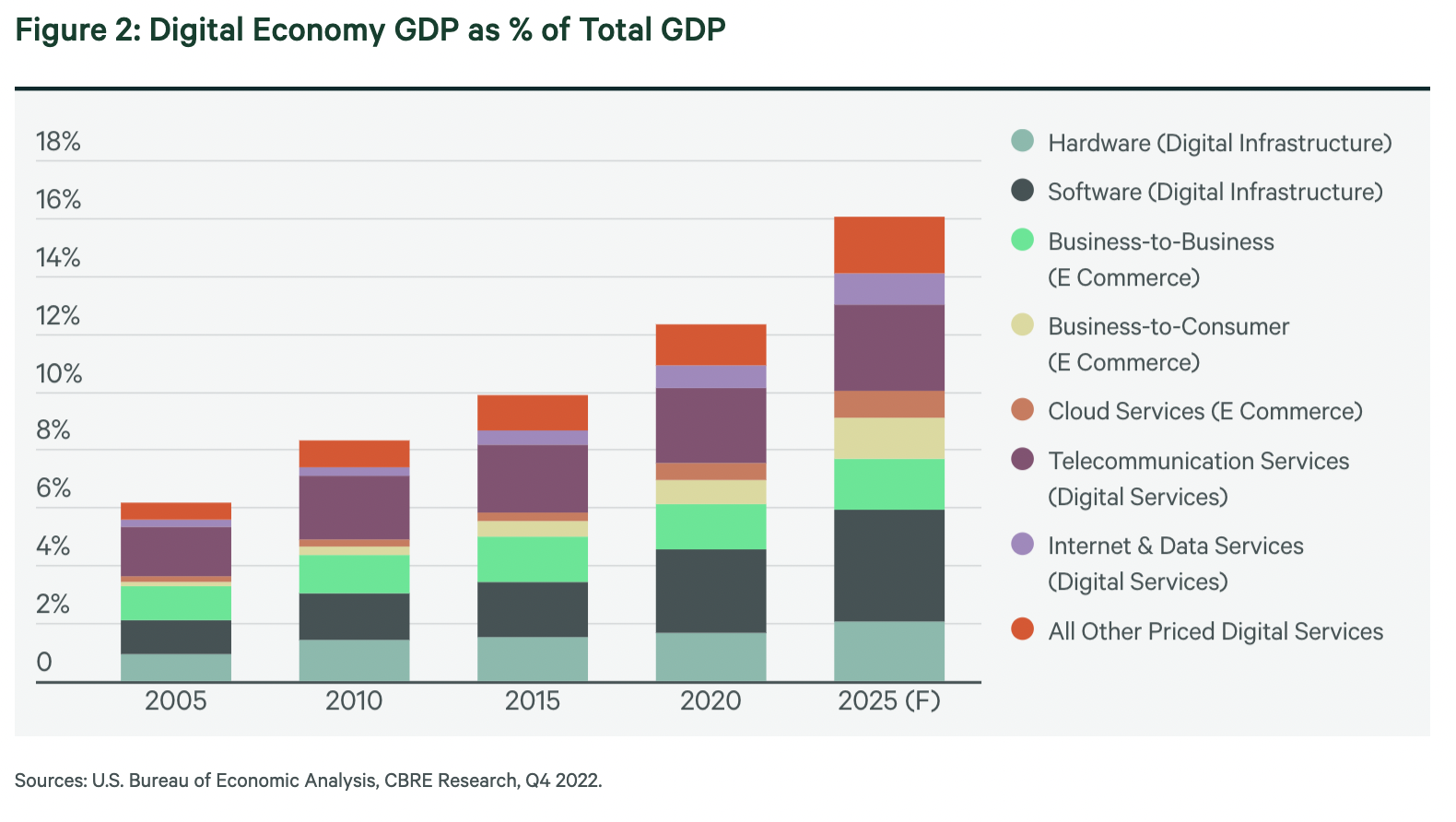

尽管面临经济逆风,但变革的步伐不会减缓。ESG考虑因素和数字经济的增长将继续影响房地产需求。混合工作为企业和员工提供了许多好处,但公司和办公部门将不得不发展。城市也需要适应新的通勤模式和减少的办公需求。复苏的零售业刚刚从长期的变革中获益,这吸引了投资者的浓厚兴趣。数据中心和工业房地产可能是最具弹性的行业,住房短缺将使多户家庭受益。酒店业将继续从疫情限制中复苏,但由于风险资本变得更加稀缺,受新冠疫情影响的生命科学活动将暂时缓解。政府、占领者和投资者将要求所有地方的所有部门做出重大脱碳努力。

我们的2023年展望详述了将主导今年的主要趋势。如果您对这些趋势如何影响您的具体房地产战略有任何疑问,请随时联系我们。

理查德·巴克汉姆

全球首席经济学家兼全球研究主管

第二章经济与政策

2023年美国面临经济衰退

大幅提高的利率将在2023年拖累美国经济。房价和零售额将下降,失业率将上升。美元兑其他全球货币的持续走强将进一步挤压企业盈利和出口销售,限制企业投资。因此,世邦魏理仕预计2023年将出现衰退,导致房地产投资和租赁活动减少。全球经济疲软加剧了紧缩货币政策的收缩效应。能源价格上涨、乌克兰战争和疲软的住房需求将抑制2023年的增长。

尽管我们预计会出现衰退,但我们并不过于悲观。美国消费者的杠杆率低,资产负债表相对强劲。数字经济和制造业(尤其是半导体生产)的重塑是两个重要的增长动力。

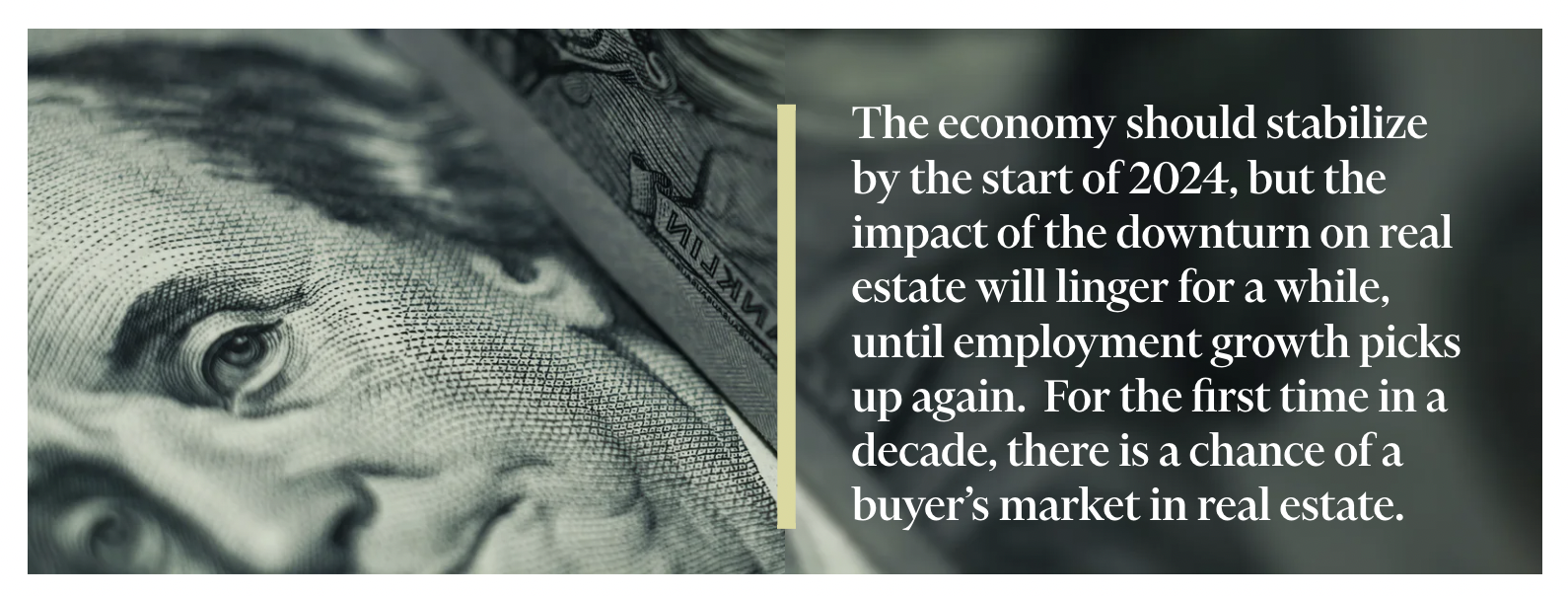

2023年通胀下降将为年底的经济提供顺风顺水。CBRE预测,虽然下降将是缓慢而坎坷的,但消费者需求的放缓、全球供应链瓶颈的缓解以及地产市场的疲软将在年底将通胀率降至3%左右。我们预计,在利率达到5.2%的峰值后,美联储将缩减加息幅度。2024年初,经济将趋于稳定,但市场低迷对地产的影响将持续到就业增长恢复。十年来,地产首次出现买方市场。

地缘政治的改善可能缓解衰退的影响

假设乌克兰-俄罗斯战争2023年结束,正如许多人预期的那样,大宗商品和食品价格应该会下降。能源价格将下降,但不会恢复到战前水平,因为各国将继续寻求俄罗斯能源的替代品。中国将继续应对新冠疫情、住房市场疲软和经济结构变化。然而,中国不必应对高通胀,其本轮刺激计划将促进亚太地区的增长。

经济衰退带来的风险和机遇

利率快速上升的确切后果很难预测,这反过来又会带来风险。在美国过去十年的超低利率环境中建立的风险金融头寸可能是不可持续的,这为可能导致信贷紧缩的金融冲击创造了条件。这最有可能发生在高负债的新兴市场,尤其是拉丁美洲。有利的是,随着供应限制的缓解和零售商进入深度折扣模式,美国的通胀可能会比预期更快地下降。

高利率会显著降低房地产价格吗?

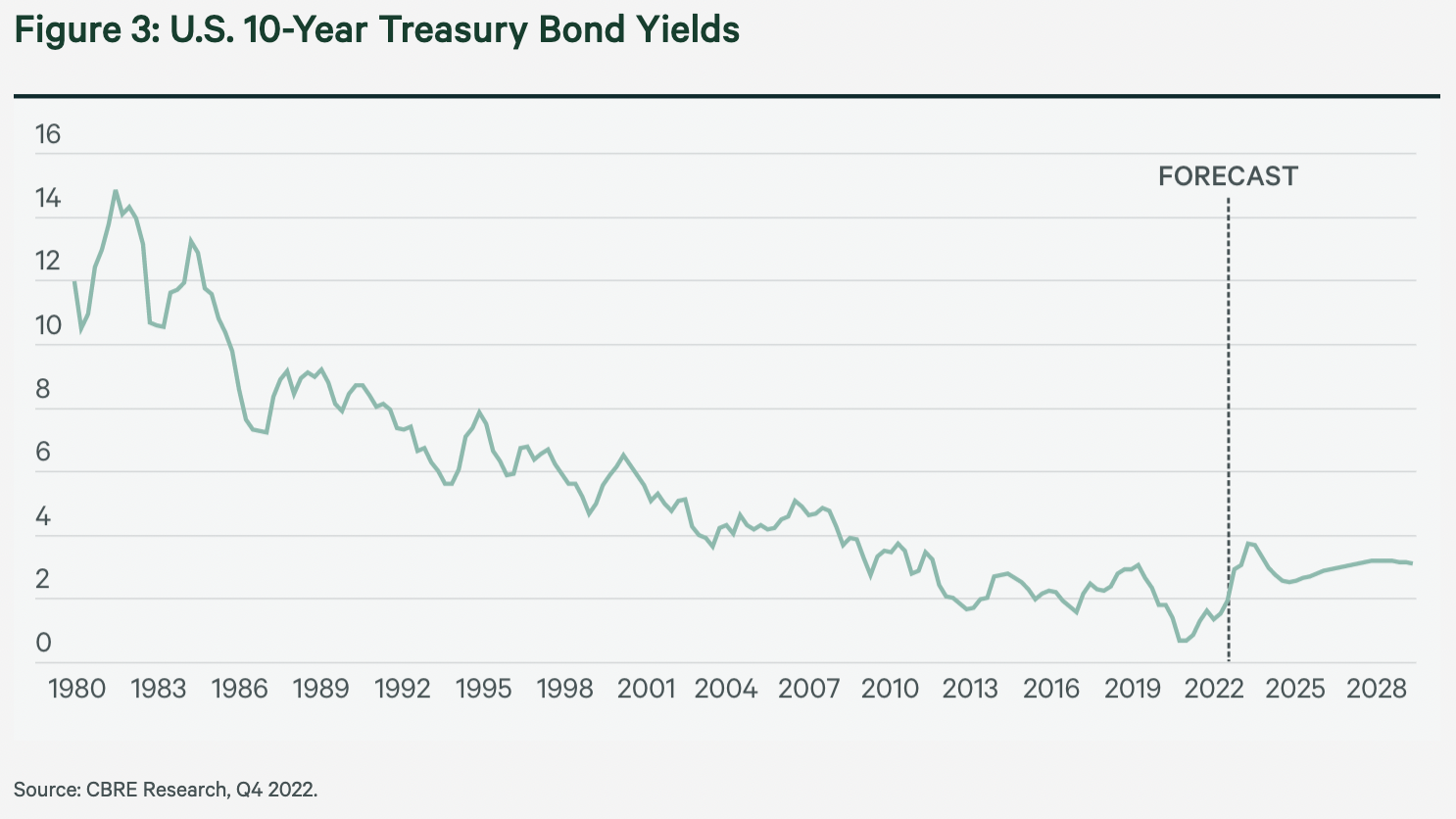

有人担心,如果利率长期居高不下,地产可能会永久性地重新定价。CBRE的分析师表示这不太可能。通常以10年期美国国债收益率衡量的长期利率受通胀预期、实际利率和“长期溢价”的影响。

在2023年期间,通胀预期将降至接近美联储2%的目标。由于人口因素,由全球经济中资本供求决定的实际利率可能不会大幅上升。定期保费很小,应该保持不变。

世邦魏理仕认为,10年期美国国债收益率将从过去十年的2.2%平均水平提高到3%左右,但从长远来看,其规模不足以实质性地改变投资格局或从根本上重置房地产资产价值。

第三章资本市场

投资活动,预计资产价值将下降

2022年下半年开始的商业地产投资活动放缓将在2023年上半年继续。由于金融市场的波动,资本成本增加,贷款人的偏好降低,融资可能很难获得。然而,资金可用于正确的交易,例如高质量的长租公寓、工业和杂货零售,或与信誉良好的借款人进行交易。世邦魏理仕预计,随着宏观经济环境的改善和利率的稳定,贷款人将变得更加积极。

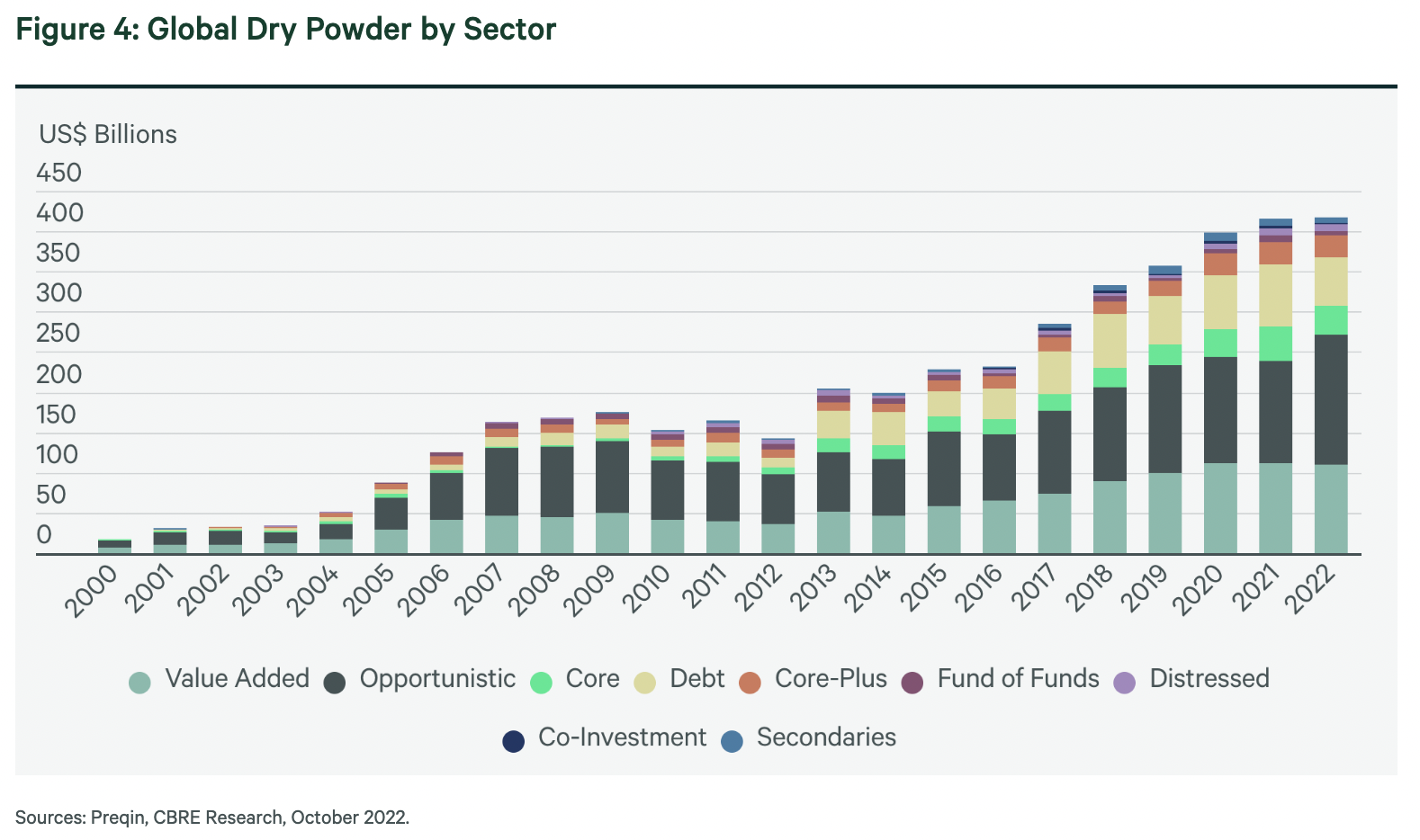

尽管明年可能出现温和衰退,但仍有接近创纪录的股本继续瞄准美国地产投资,市场也将从中受益。

提高利率以影响价值

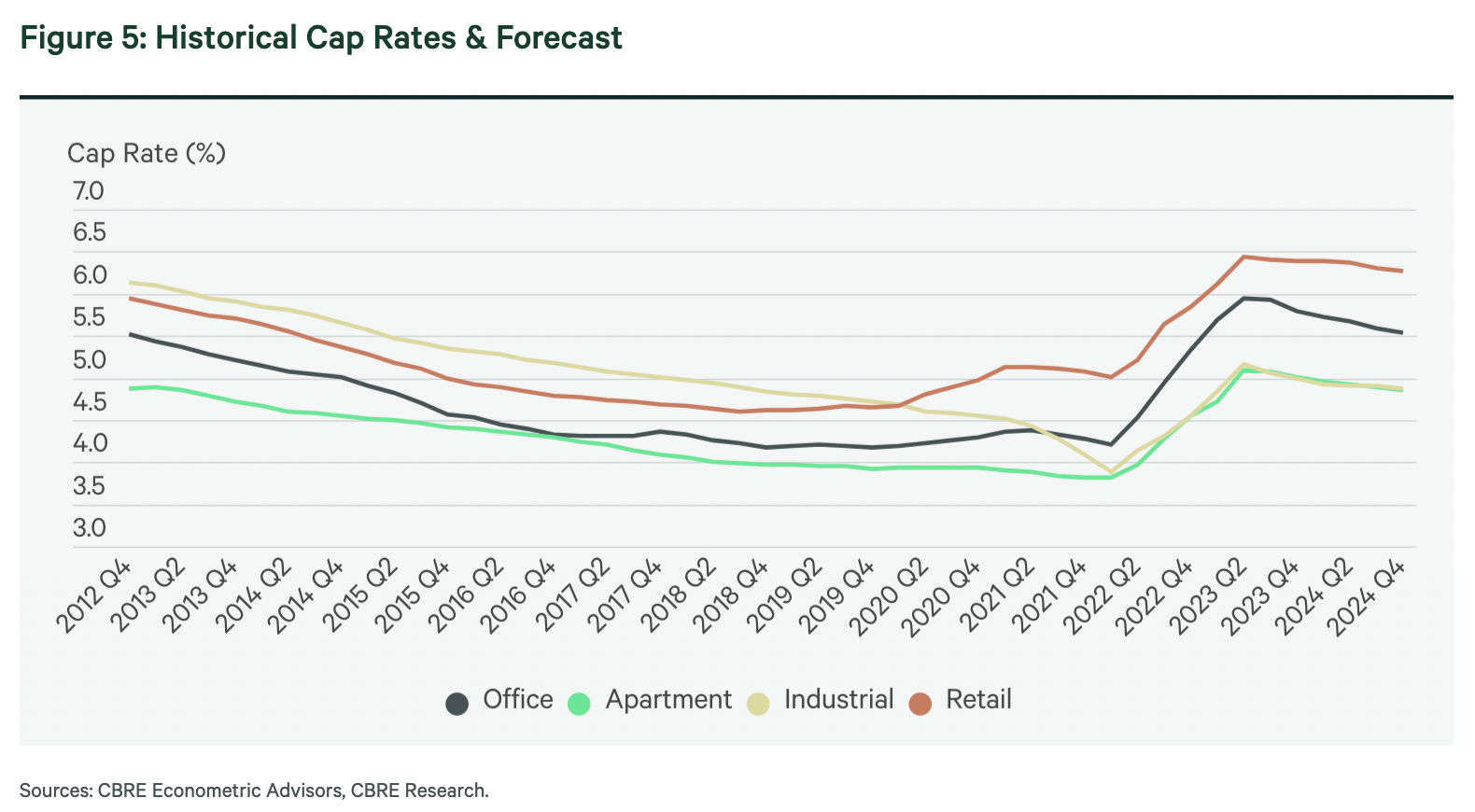

长期来看,租金往往与通胀保持同步,这使得商业地产在高通胀时期相对具有吸引力。然而,当利率上升时,地产资产价值下降,因为紧缩的金融条件抑制了经济活动和地产需求。自2022年初触底以来,美国所有地产类型的上限利率均上升了约100个基点(bps),这意味着2022年前三季度的价值下降了10%至15%。世邦魏理仕预测,2023年上限利率可能会再扩大25至50个基点,这意味着价值将再减少5%至7%。

由于其相对强劲的基本面和积极的长期需求前景,长租公寓和工业地产将继续受到投资者的青睐。杂货店、零售中心等也将保持吸引力,因为经过十年的限制性发展,支撑了基本面,并使该行业处于良好的地位,以应对经济衰退。投资者将对高端A类办公楼,B类和C类办公楼保持更敏锐的辨别力,前者的基本面依然相对强劲,后者则显示出了困境的迹象。

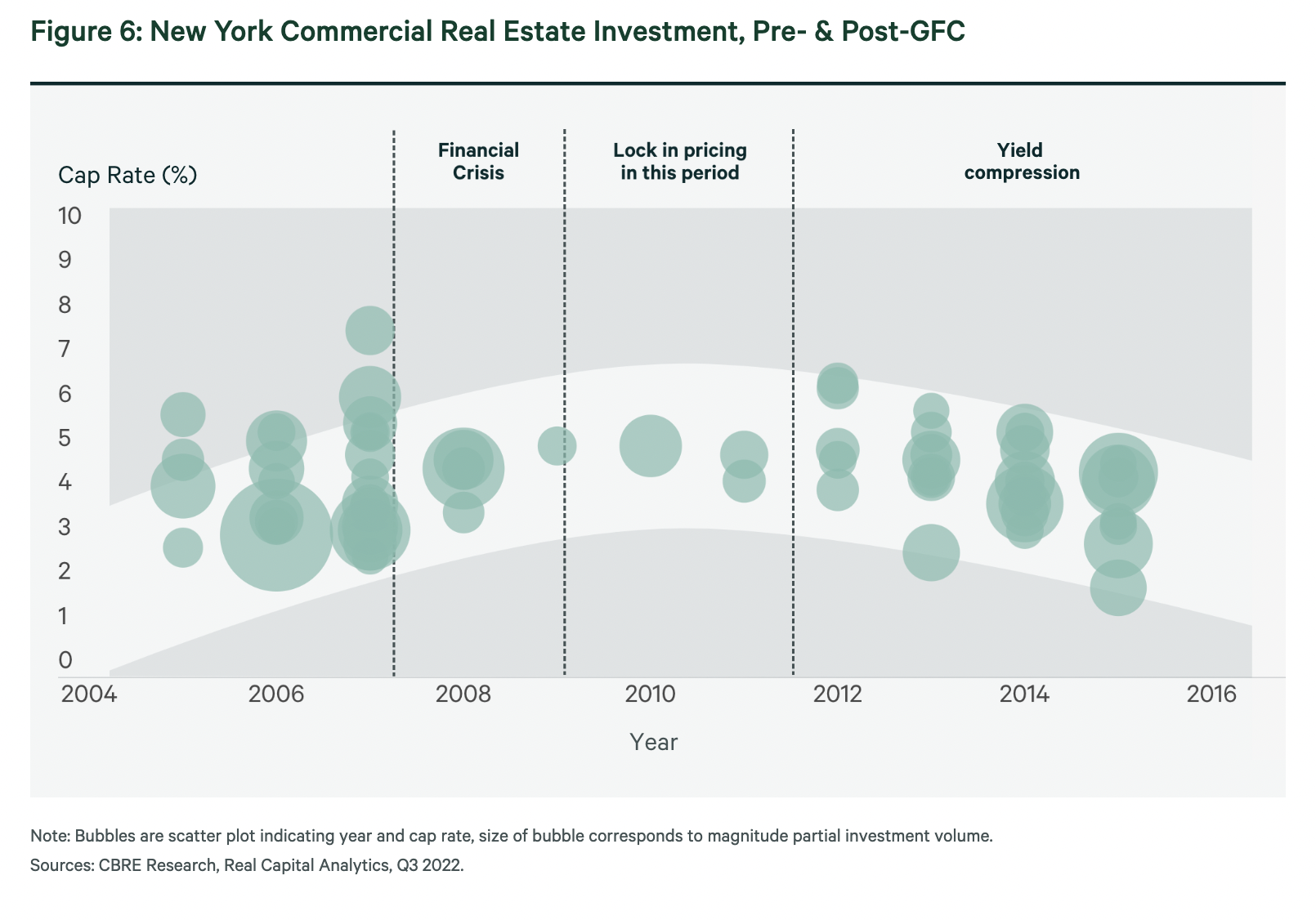

虽然较高的资本成本会阻止一些买家,但对于能够快速部署资本的大型股本公司来说,还是有机会的。然而,这些投资者可能会有一个短暂的窗口期:在大衰退之后,在上限利率开始压缩之前,定价的低谷只持续了大约六到九个月。考虑到对相对温和衰退的预期,这次机会之窗可能会更短。

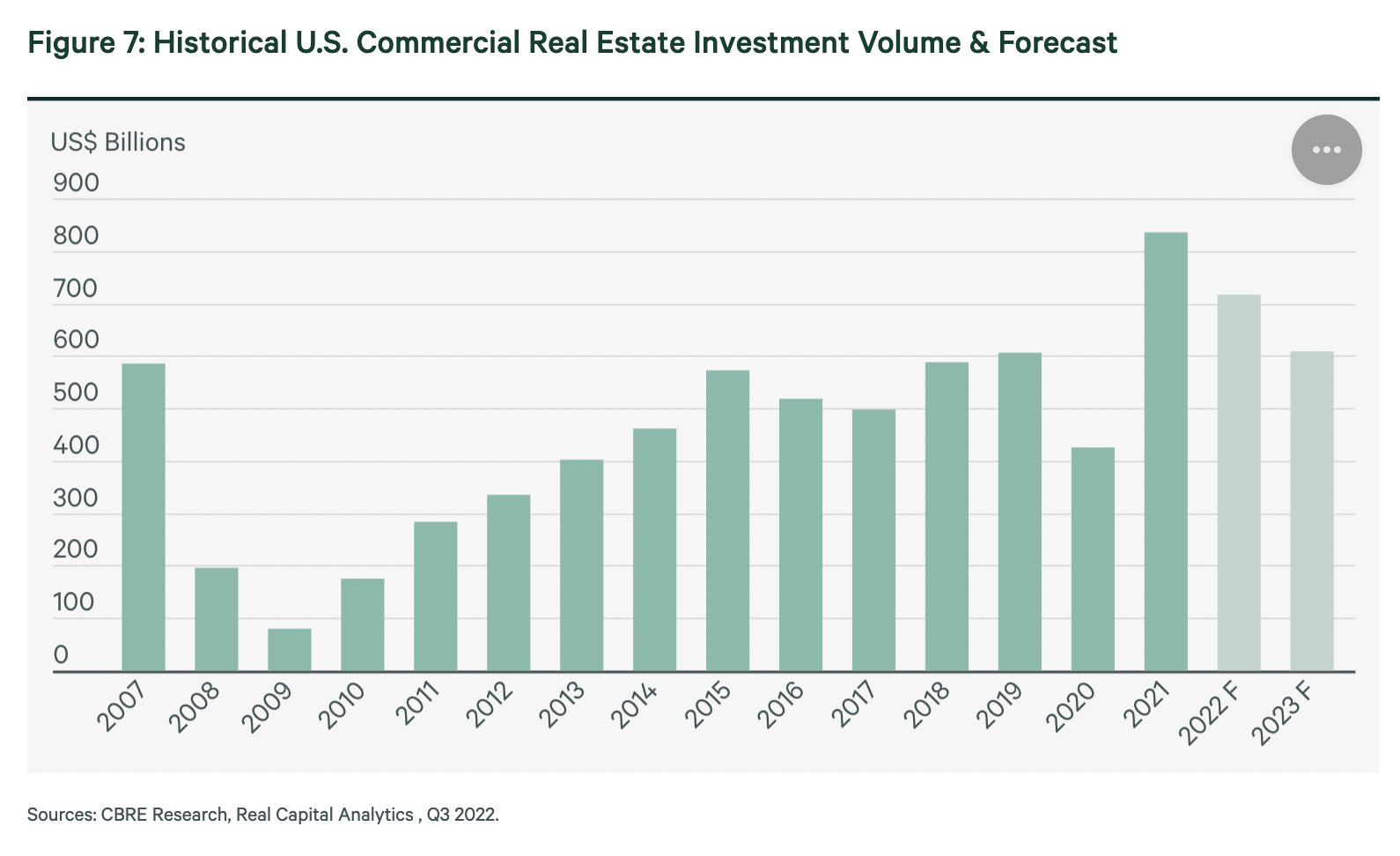

投资活动将在2023年初触底

世邦魏理仕预计,2023年美国商业地产投资额将同比下降15%,但是仍然超过疫情前(2019年)的年度总额。投资活动可能会在第一季度触底,然后逐步改善。这一时机的假设是温和的衰退、较低的通货膨胀、美国长期国债收益率下降以及快速加息的结束。所有这些都将带来一个不那么不确定的环境,提振投资者情绪,促进稳健的承销。

要关注的趋势

辨别买家

长租公寓和工业地产将继续享受结构性顺风,这将支撑投资者对这些地产类型的偏好。随着投资者被市场相对强势所吸引,杂货零售业也将表现良好。办公楼投资者将继续青睐高端A类建筑。

不确定性减弱

到2023年第二季度,最终(最高)联邦基金利率和整体经济前景将出现更清晰的图景。长期收益率和利差应有助于降低资本成本,并允许更稳健的承销。因此,我们预计从第二季度开始,资本市场活动将逐季改善。